Kas lõputu kasinus on ikka nii hea idee?

Juba pikemat aega – vähemalt 2009. aastast – on Euroopas tavatsetud rääkida avaliku sektori võlakriisist (sovereign debt crisis). Turgude usalduse taastamiseks nähakse (ainu)võimaliku lahendusena valitsuste kulutuste radikaalset piiramist ehk kasinuspoliitikat (austerity). Selline meetod (või „ravim“) on vesi nende ideoloogilistele ringkondade veskitele nii Euroopas kui Põhja-Ameerikas, kes on juba alates 1970. aastatest on rääkinud valitsuse kulutuste piiramise vältimatusest ning heaoluriigi tagasitõrjumisest, mida demokraatia tingimustes on olnud siiani raske teha.

Browni ülikooli politoloogiaprofessor Mark Blyth väidab oma teoses „Austerity: The History of a Dangerous Idea“ (2013), et arutu kasinus ei pruugi olla mitte just kõige parem meetod eurokriisist ülesaamiseks. Blyth, toetudes mahukatele ökonomeetriliste analüüside tulemustele, esitab kaks tihedalt seotud argumenti.

Esiteks, riigi kulutuste kärpimine ning kriisi ajal eelarve tasakaalu viimine pole õige ega õiglane lahendus, sest kriisi eest pole vastutavad mitte erasektorit lämmatavad leviaatanlikud valitused, vaid pangandusektor. Teiseks, kasinuspoliitika ei tööta makromajandusliku poliitikana eurotsooni kasvu taastamiseks – mis on tuttav keynesianistlik argument, eriti Paul Krugmani New York Timesi blogi lugejatele – ning on pikaajalisel rakendamisel raskesti kohandatav demokraatliku valitsuskorraldusega.

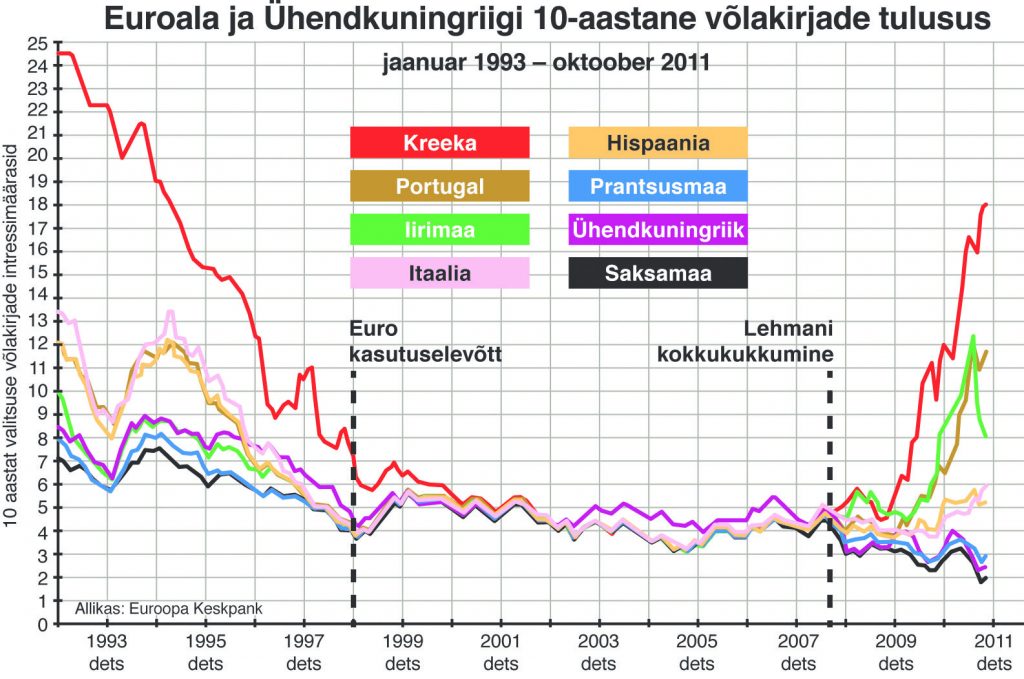

Kriisi tõelised juured peituvad erasektoris, täpsemalt panganduses. Selle arusaama kohaselt soodustas euro kasutuselevõtt pankade ülemääraseid investeeringuid eurotsooni ääreriikidesse, sest ignoreeriti tavapäraseid riskitegureid. Blyth näitab, et eurole üleminek võimaldas 1990ndate lõpuks oluliselt vähendada ääreriikide võlakirjade riskiastet. Graafik näitab, et PIGSi riikide (Portugal, Iirimaa, Kreeka, Hispaania) riigivõlakirjade usaldusväärsus kasvas näiliselt sellise määrani, et polnud vahet, kas paigutada raha Saksa või Kreeka riigi võlapaberitesse.1

See ühisvaluuta poolt loodud kunstlikult kõrge „usaldusnivoo“ viis jõukamate riikide pankade, eelkõige Saksa ja Prantsuse erapankade arutu rahapaigutamiseni Kreeka ja teiste piirkonna riikide (ja pankade) võlakirjadesse. Eurole üleminekul laenuintressid ühtlustusid ehk langesid PIGSi riikide jaoks eelnevate perioodidega võrreldes oluliselt madalamale tasemele. See suunas odavat raha eratarbimiseks, näiteks kinnisvarabuumide tekkimiseks, ning võimaldas mõne riigi valitsusel suurendada üha rohkem oma avalikke kulutusi.

2008. aastast alates hakkas see kaardimaja kokku kukkuma – odav rahavoog PIGSi riikidesse peatus järsult pärast USAst alguse saanud finantskriisi. Nüüd soovisid kõik investorid perifeeriariikide võlakirjadest lahti saada ja nende intressimäär (laenukulu) tõusis lakke. Usk nende laenude tagasimaksmisse vähenes.

Blyth näitab, et kriisile sillutas tee eelkõige odav raha ja selle järsk lõppemine, mitte avaliku sektori kontrolli alt väljunud kulutused – kuigi Kreeka on siin tõepoolest mõningane erand. Iirimaa, Portugali ning vähemal määral ka Hispaania riigivõlatase hakkas radikaalselt üles minema alles 2008. aastal, kui riigid reageerisid finantskriisile pankade päästmise (bailouts) ning sellele järgnenud kasinuspoliitikaga. Iirimaal ja Hispaanias oli võlakriisi peamine põhjus just pankade päästmine – mitte avaliku sektori kulutused sellele eelnenud perioodil –, mis viis võlakoormuse kiire kasvuni ning lõppkokkuvõttes eurotsooni maksumaksjate rahaga tagatud abipakettideni. Erasektori võlad (sh välismaiste pankade investeeringud) võeti sisuliselt riigi poolt üle.

Blyth tunnistab, et Kreeka oli siin tõepoolest erand, sest Kreekas oli selleks ajaks kokku segatud eriline „Kreeka salat“. Kombinatsioon riigi kulutamisest, eelarvedefitsiidi numbrite võltsimisest ja korruptsioonist oli teiste kriisiriikidega võrreldes äärmuslik. Kreeka valitsused olid kahtlematult riigi raha enne 2008. aastat liiga palju ja ebaefektiivselt kulutanud – ning odav laenuraha andis neile selleks võimaluse. Kuid see ei tähenda, et riigipoolne laristamine või „kreeklaste loomupärane laiskus“ oleks kuidagi olnud eurotsooni kriisi süsteemne põhjus. See süsteemne põhjus oli euro ise.

Kriisi tõelised juured peituvad erasektoris, täpsemalt panganduses. Selle arusaama kohaselt soodustas euro kasutuselevõtt pankade ülemääraseid investeeringuid eurotsooni ääreriikidesse, sest ignoreeriti tavapäraseid riskitegureid. Blyth näitab, et eurole üleminek võimaldas 1990ndate lõpuks oluliselt vähendada ääreriikide võlakirjade riskiastet.

Odava raha lõppemisele järgnes kasinus. Riigipoolne raha väljatõmbamine majandusest võimendas omakorda SKT langustrendi, mis viis ka suurema võla ja SKT suhteni kõikides PIGSi riikides. Blyth kummutab väite, et riigi stiimulipaketid oleksid olnud võlakoormuse kasvu juures peamiseks teguriks. Majanduse ergutusmeetmed tekitasid peamistes tööstusriikides vaid 12% võlakoormuse kasvu.2 Peamiseks teguriks võla kasvu juures olid ikkagi hoopis pankade päästmine ning kasinuspoliitikakombineeritud mõju.

Kuidas aga hinnata siis nn troika (Euroopa Komisjon, Euroopa Keskpank ning IMF) poolt rakendatud meetmete – maksutõusud ja avalike kulutuste piiramine – pikemaajalist mõju majanduse kasvu taastamisel? Blyth näitab hulgale makromajanduslikele uuringutele viidates Suurest depressioonist kuni praeguse eurotsooni kriisini, et pikaajaline kasinuspoliitika ei suuda kasvu taastada sama kiiresti kui näiteks rahakursi devalveerimine või keynesianistlik riigipoolne raha majandusse suunamine kogunõudluse elavdamiseks.3 Vastupidiselt, kasinuspoliitika ei ole riigi võlataset alla viinud ega investorite enesekindlust (turgude usaldust) suurendanud.

Siiski, kas Eesti ning mõne teise riigi, nagu Bulgaaria, Rumeenia ja Läti, edukas taastumine läbi eelarvedistsipliini ning deflatsioonipoliitika kriisi ajal ei näita kasinuse edulugu? Mitte eriti, arvab Blyth. Kesk- ja Ida-Euroopa riikide eritingimused, nagu kiiresti taastunud Saksa ja Skandinaavia eksporditurgude lähedus ning Balti riikide võimalus lükata oma tööpuudus immigratsioonivoogude abil Põhjamaade kaela, tegid erinevalt PIGSi riikidest neis maades võimalikuks nn sisemise devalveerimise (internal devaluation). See päädis ühiskonna elatustaseme olulise languse ja massilise väljarändega. Ringa Raudla ja Rainer Kattel on näidanud, et Eesti säästupoliitika võis olla poliitiliselt võimalik tänu 1990. aastate kriisikohanemisest alguse saanud rajasõltuvusele. Eelneva kogemuse puudus keynesianistliku poliitika rakendamisel tegi nii poliitikutele kui ka riigiametnikele kognitiivselt raskeks alternatiivse majanduspoliitika kasutuselevõtmise.4

Blyth võrdleb eurotsooni kohandumist kriisiga klassikalise kullastandardiga, millest riigid loobusid 1930. aastatel Suure depressiooni ajal. Kullastandard oli 19. sajandi esimene globaliseerumislaine ajal loodud valuuta stabiilsuse ja konverteeritavuse tagamiseks mõeldud süsteem, millega rahvuslikud valuutad olid tagatud kullaga. Deflatsioon ja kasinus olid kullastandardi kriisilahendamismehhanism – majanduslanguse tingimustes alanevad nii hinnad ja kui palgad. Igasugused riigipoolsed vahendid (näiteks rahakursi devalveerimine) nõudluspoole elavdamiseks pole võimalikud.

Eurotsooni kriisikohaldumismehhanism on kullastandardile sarnane ehk väga deflatsiooniline. Nii iseseisvast rahast kui ka ELi eelarvekriteeriumitega fiskaalpoliitikast ilma jäänud riikide ainus võimalus on kohanduda deflatsiooni teel – ehk vähendada palku ja hindu. Selline kriisipoliitika tekitab aga kohanejatele väga kõrget tööpuudust ning heaolu kaotust ning on seetõttu põhimõtteliselt kaasaegse ühiskonna demokraatiaga kohaldamatu. Kasinus suurendab ka varanduslikku ebavõrdsust, sest avalike teenuste ning heaoluriigi vähendamisest kaotavad enam just keskklass ja vaesed.

Euroopa Liidu poliitiline projekt on kahtlemata olnud suur edulugu. Majandus- ja võlakriis kipuvad aga seda edulugu varjutama. Euroopa on olnud juba rohkem kui seitse aastat sügavas deflatsioonilises kriisis, mille lõppu pole kuskilt näha. Ning selle algpõhjused on panganduses ning euros, mitte valitsuse kulutustes.

Neil põhjustel oleks hea mõte kreeklastele võlgade tagasimaksmiseks natukene rohkem hingamisruumi anda. Ka IMF, kellele abipaketid on arengumaades traditsiooniliselt olnud seotud valitsuste kulutuste piiramisega, on viimasel ajal asunud toetama Kreeka võlgade restruktureerimist ning ajapikenduse andmist.5 Seda just nimelt sellepärast, et kasv võiks vahepeal taastuda, mis võlgade äramaksmist tulevikus lihtsustaks.

Viited

- Mark Blyth, Austerity: The History of a Dangerous Idea, Oxford Univerisity Press, 2013. ↩

- IMF, World Economic and Financial Surveys, Fiscal Monitor, Navigating the Challenges Ahead, 14–15, 2010. https://www.imf.org/external/pubs/ft/fm/2010/fm1001.pdf ↩

- Vt näiteks Nicoletta Batini, Giovanni Gallegari, Giovanni Melina, Successful Austerity in the United States, Europe and Japan, IMF Working Paper 12–190, 2012. http://www.imf.org/external/pubs/ft/wp/2012/wp12190.pdf ↩

- Ringa Raudla and Rainer Kattel, Why Did Estonia choose Fiscal Retrenchment after the 2008 Crisis? – Journal of Public Policy 31.02.2011, 163–186. ↩

- IMF, Greece: An Update of IMF Staff’s Preliminary Public Debt Sustainability Analysis, Country Report No. 15/186, July 15, 2015. http://www.imf.org/external/pubs/ft/scr/2015/cr15186.pdf ↩